目前,激光雷达正处于大规模商业化应用前夕,竞争加剧是行业发展必经的过程,当下已有很多企业因发展路线不适宜、客户关系变动等原因,开始掉队甚至被淘汰。至于谁能赢在未来3-5年?从现在格局来看,还不太好确定。不过可以肯定的是,与车企深度绑定,能够实现低成本大规模量产出货并且有稳定收入、利润、现金流的企业,从中脱颖而出的机会更大。

激光雷达市场的冰与火之歌正在上演。

01、激光雷达市场开始分化,海外部分激光雷达企业已经开始掉队

近日,激光雷达供应商Ouster和Velodyne宣布,双方已达成最终协议,将以全股票交易的方式进行合并,合并后公司的市值约为4亿美元,现有股东各拥有约50%的股份。目前合并后的公司命名尚未公布,预计该笔交易将在2023年上半年完成。

对于此次合并,Ouster首席执行官Angus Pacala表示:“基于双方目前的优势,合并后的公司能够在快速增长的市场中加速采用激光雷达技术,满足各种客户需求。我们的目标是在满足客户需求的同时,实现足够低的价格,以促进激光雷达的大规模采用。” 而Velodyne首席执行官Ted Tewksbury博士则指出:“激光雷达是一项有价值的自动驾驶技术,能够显著提高自动驾驶的效率、生产率、安全性和可持续性。我们的目标是通过提供负担得起的高性能传感器,推动客户大规模采用,并通过创造规模来推动盈利和可持续的收入增长,从而创建一个充满活力和健康的激光雷达行业。”

作为激光雷达行业的老牌企业,在拥有先发优势的情况下,为何Ouster和Velodyne选择在这个节点开启了并购交易?

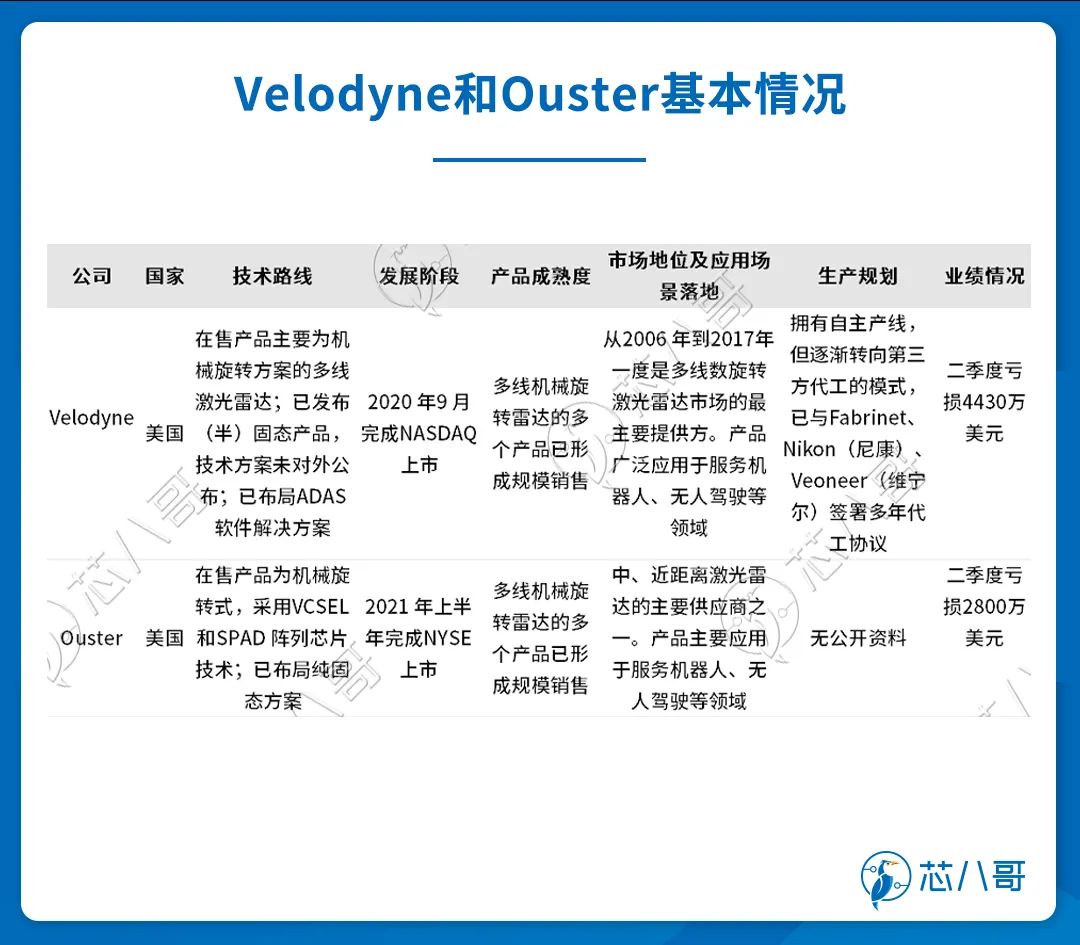

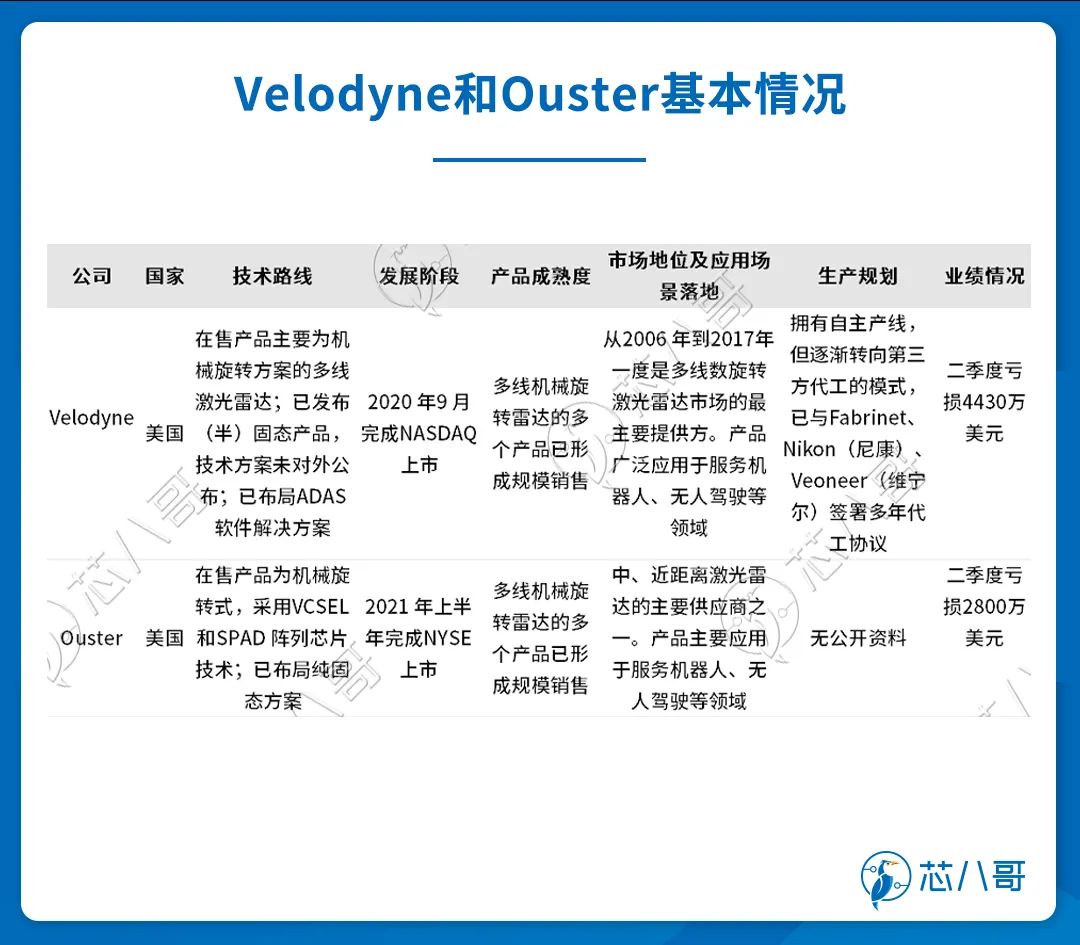

这或许可以从二者的业务和财务状况可以得到答案。从业务来看,Velodyne和Ouster两家公司都是以激光雷达为主营业务,并且主要应用在服务机器人和无人驾驶等领域。不过从技术路线来看,二者的激光雷达产品主要以传统的机械式为主,体积较大并且成本较高,动辄上万美元的成本并不适合批量上车应用。虽然Ouster在2021年也推出了固态雷达产品,但鉴于目前技术不成熟,最早也只能在2025年才能实现批量交付。

资料来源:速腾聚创

汽车作为激光雷达主要的应用市场,若海外激光雷达厂商无法在汽车领域实现大规模量产装车,将直接影响其业绩和生存。从相关财务数据来看,也证明了这一点。由于无法实现批量交付,今年第二季度Velodyne净亏损4430万美元,Ouster也净亏损2800万美元。业绩亏损对公司的股价造成了较大的负面影响,自今年以来,Ouster和Velodyne的股价已经下跌在80%左右。

业内人士表示:“激光雷达目前正处于商业化应用前夕,竞争加剧是行业发展必经的过程,届时也将有很多企业因发展路线不适宜,客户关系变动等原因,见不到行业爆发的黎明。”

其实Ouster与Velodyne的合并,仅是激光雷达行业开始分化的一个缩影。

早在9月30日,车载激光雷达公司Ibeo就因为无法获得进一步融资,公司已经向德国汉堡法院申请破产。说起Ibeo大家可能并不陌生,这家企业曾是全球激光雷达赛道上炙手可热的明星企业,在2017年的时候就因为量产了全球首款激光雷达量产车奥迪A8而备受市场的关注。而让Ibeo经营陷入困境的,恰恰是其产品过于超前。据了解,Ibeo激光雷达产品走的也是纯固态路线,但纯固态激光雷达由于成本问题,商业化瓶颈一直未能打破。作为车载激光雷达的鼻祖,在行业爆发前夕轰然倒塌,让人唏嘘不已。

除了Ibeo外,其他海外激光雷达企业也并不好过。今年以来,Aeva股价也跌去70%,Luminar的股价跌幅也达55%。随着智能汽车革命浪潮如火如荼的展开,激光雷达赛道分化加剧,不少跟不上时代发展的企业开始掉队甚至被淘汰,激光雷达行业的洗牌序幕已经开始。

02、大分化下竞争格局迎来重塑, 激光雷达头部企业和中国玩家规模逐渐扩大

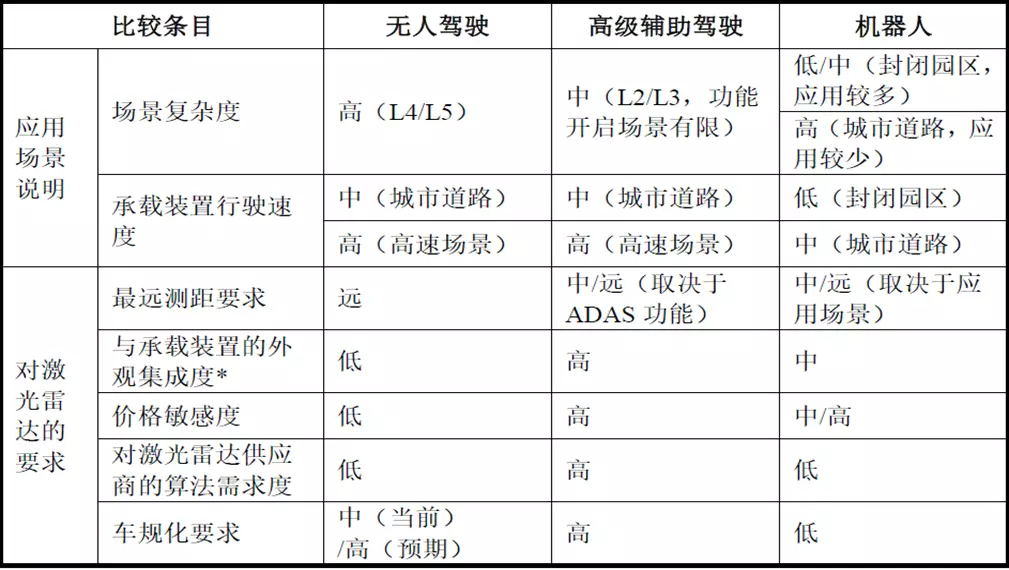

业内周知,由于激光雷达用于导航避障,具有技术更为成熟稳定、测量更精准、反应更灵敏等众多优点。因此,广泛应用于无人驾驶、机器人等对导航避障要求较高的领域。

从市场规模来看,据 Frost&Sullivan 预测,2025 年全球激光雷达市场规模将达135.4亿美元,其中高级辅助驾驶、无人驾驶、车联网和服务机器人领域分别占激光雷达市场总规模的 34.64%、26.30%、33.81%和 5.26%,而中国激光雷达市场规模2025年将达到43.1亿美元,占比约32%左右。

(一) 激光雷达头部企业和中国玩家规模逐渐扩大

竞争格局方面,根据 Yole的数据,法国一级汽车供应商法雷奥以28%的市占率位居车载激光雷达第一位,本土企业速腾聚创则以10%的市占率位居第二,Luminar以7%的份额位列第三。除了速腾聚创外,上榜的中国企业还有览沃科技(大疆)、禾赛科技、图达通、华为等,中国5家企业合计占比达26%。此外,北科天绘、北醒光子、镭神智能、一径科技等企业也有涉足,虽然目前市场份额占比较小,但未来有较大的发展潜力。

资料来源:Yole

从上图看可以看出,目前激光雷达行业玩家众多,整体竞争格局呈较分散的局面,尚未出现一家独大的情况,即使行业龙头法雷奥目前市占比都没有超过30%。在落后厂商逐渐掉队退出的情况下,激光雷达有望迎来新一轮洗牌,份额将逐步向有技术和量产能力的头部厂商聚集。

此外,虽然中国厂商目前的份额仅占26%,但受益于本土强大的终端市场,中国激光雷达产业化的进度已经走在世界前列,甚至部分资金实力雄厚的厂商在国内市场大举推进的情况下,从今年开始也在加速海外市场的布局。在这种情况下,未来激光雷达全球份额向中国厂商集中已是大势所趋。

(二) 激光雷达头部厂商加速上车,不断扩产以拉开竞争优势

目前,在激光雷达这条赛道上已聚集了博世、大陆、法雷奥、电装、华为等为代表的Tier 1厂商和以禾赛科技、览沃科技、速腾聚创、图达通、一径科技为代表的新势力厂商。虽然玩家众多,但行业人士认为,哪家激光雷达生厂商能在未来的竞争中脱颖而出,技术路线并不是最重要的,能否装车量产应用才是重点。

随着汽车智能化与自动驾驶功能的逐步落地,搭载激光雷达作为核心传感器已成为汽车界共识。预计到2025年,L2级别汽车将达到1200万辆,L3级汽车将达到300万辆。以一辆车上装载一台到数台激光雷达来算,这个数量将非常可观,汽车前装市场放量在即,其中,半固态激光雷达开始受到整车厂商与系统集成商的青睐,迎来上车爆发期。

我国主要激光雷达厂商与车企定点合作情况

数据来源:汽车之家,东吴证券研究所

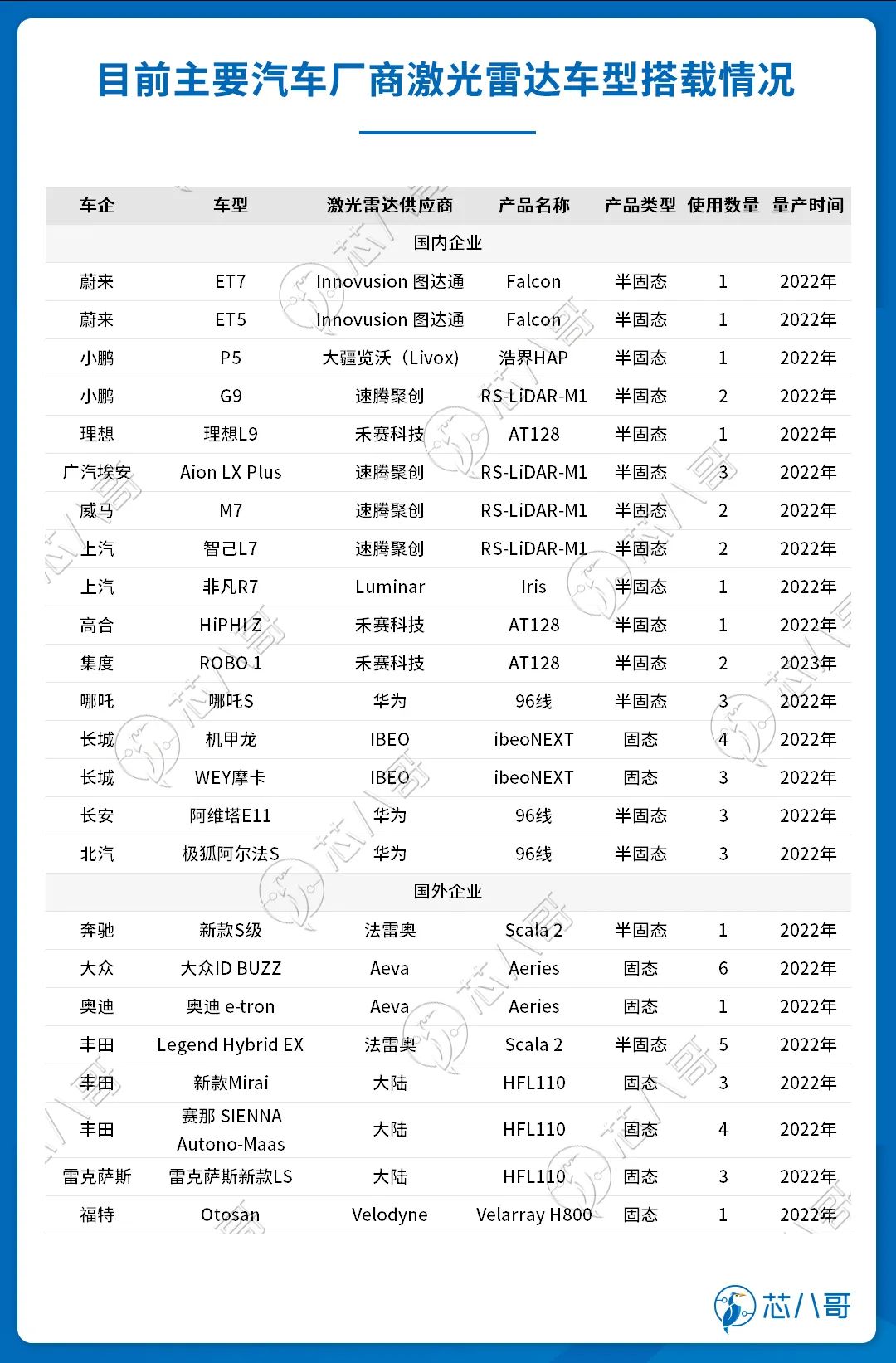

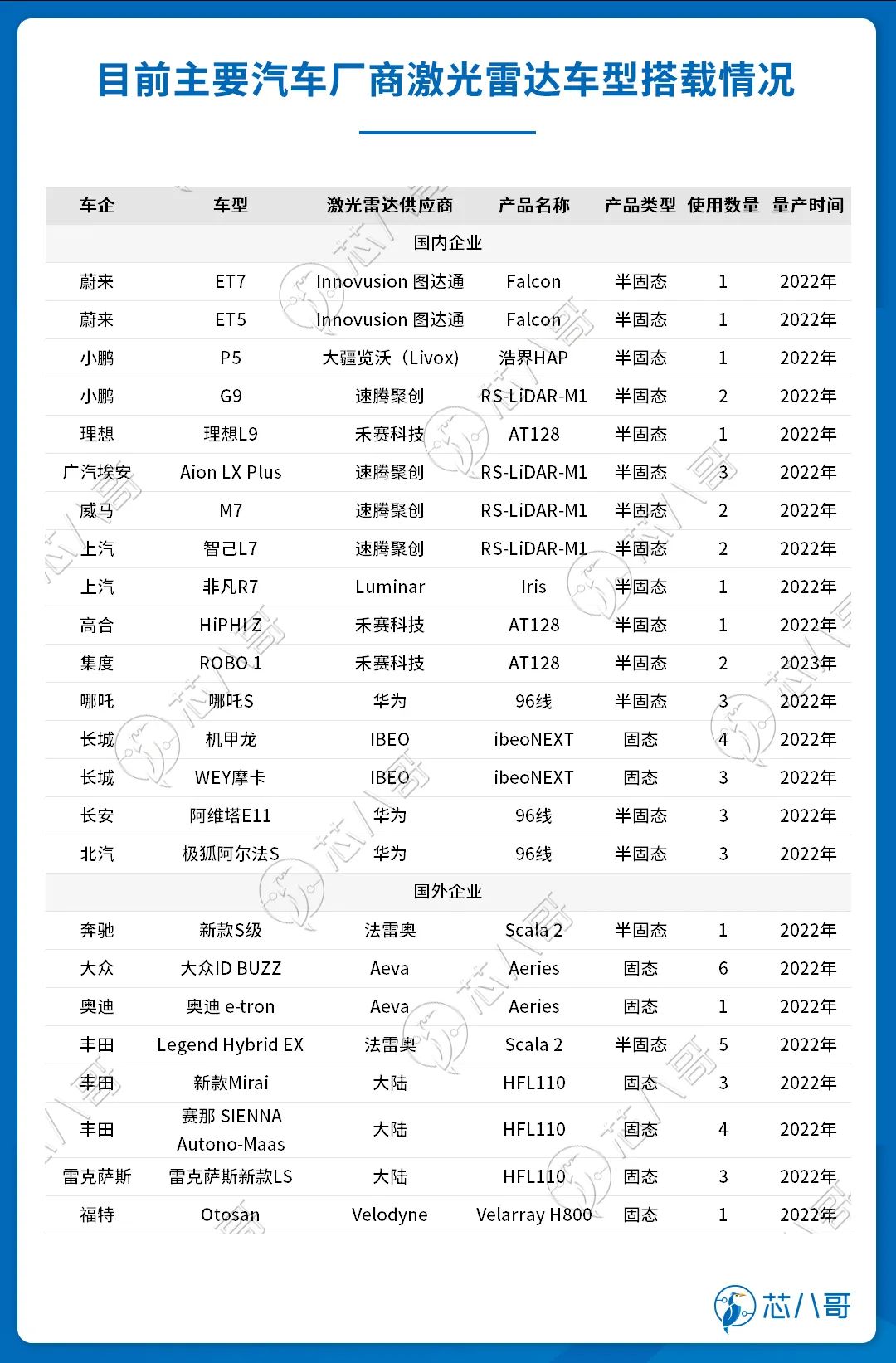

据芯八哥不完全统计,2022 年确定搭载激光雷达的车型近 20 款,包括蔚来、小鹏、理想、哪吒等造车新势力,北汽、广汽、上汽、吉利等国内传统汽车厂商以及丰田、本田、宝马、奥迪、 大众等全球头部汽车厂商。这些车型预计于 2022年至 2023年年底量产交付,也有少部分头部汽车厂商车型预计 2023 年后量产上市。受到疫情反复的扰动,交付时间节点可能有所延迟,但整体产业发展方向良好。预计2022年全年搭载激光雷达的车型销量有望冲刺20万辆,为整机厂的业绩提供支撑,也为2023年的放量打下坚实基础。

以中国厂商为例,RoboSense(速腾聚创)目前已经获得比亚迪、广汽埃安、威马汽车、极氪、路特斯科技、嬴彻科技、挚途科技等多个项目50余款量产车型的定点订单。为了能够实现订单的及时交付,公司已经在深度融合上下游产业资源,不断扩大量产规模,2022年预计将达百万台产能;禾赛科技最新的半固态产品AT128已经获得超过全球数百万台的主机厂前装量产定点,包括理想、集度、高合、路特斯,并已在今年下半年在规划产能百万台的禾赛“麦克斯韦”超级工厂开始全面量产交付;此外,Innovusion(图达通)近期也表示,公司已经与合作伙伴一起建立了激光雷达年产能可达10万台的完全工业化的产线,未来将根据订单量的情况进行产能扩张,以支持全球客户的未来需求。

(三)消费级激光雷达成本已经下探至百元级,强者恒强头部效应明显

激光雷达除了应用在汽车领域外,目前在机器人领域的使用也越来越多。从具体应用场景来看,主要可以分为工业级机器人和消费级的服务机器人两大类。

目前,我国工业机器人市场外资品牌占据主要市场份额。其中,FANUC、ABB、安川、爱普生和KUKA合计占比超五成,国产龙头以埃斯顿、众为兴、汇川技术等为代表,起步时间较早,已具备一定规模和技术实力。

在工业机器人领域,激光雷达作为高精度、高稳定性的智能传感器,可以为工业机器人提供定位、建图、导航、避障等多功能于一体的应用解决方案,目前已应用于仓储搬运机器人、无人叉车、AGV等工业机器人领域。相比车载应用,工业机器人应用对激光雷达测远及分辨率等探测性能的要求相对较低,但对价格更敏感,更多的以价格较高的机械式激光雷达为主。

以禾赛科技为例,公司采用禾赛V1.0 自研芯片架构,开发了面向工业机器人市场的中距机械旋转式激光雷达PandarXT 产品。据其介绍,PandarXT发射端使用自主研制的多通道激光驱动芯片,接收端使用自主研制的多通道模拟前端芯片,专用芯片的应用带来了更高的测距精准度、更优的抗干扰能力、更低的功耗等产品性能的优化,使得PandarXT 在性能一致性、系统集成度、成本控制、可量产性等方面具有优势。

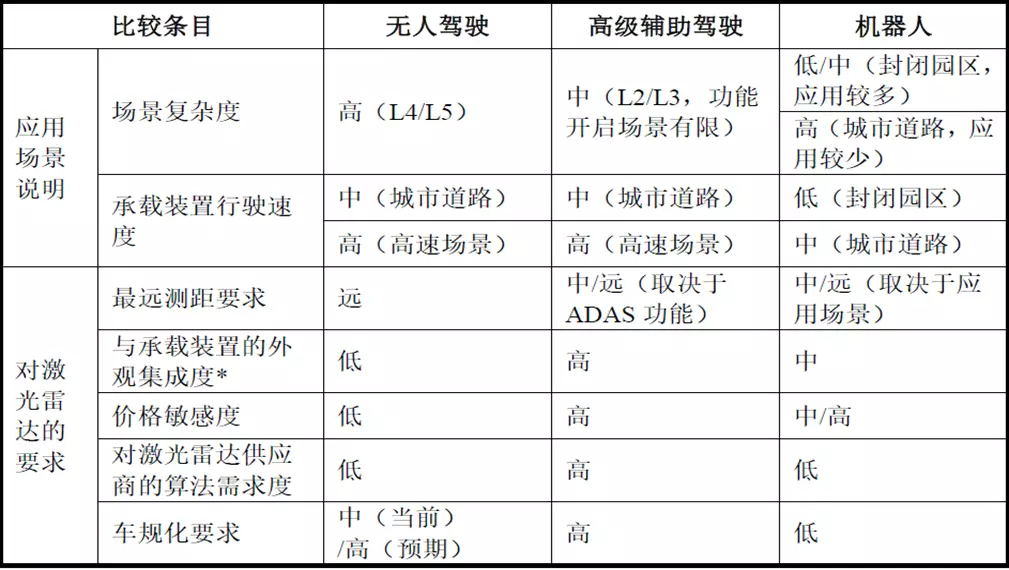

不同应用场景对激光雷达的要求

资料来源:禾赛科技

而在服务型机器人领域,主要应用范围包括无人配送、无人清扫、无人仓储、无人巡检等。借助强大的内置感知系统及控制系统,服务机器人能够完成多种无人作业,从而减轻对人力的依赖,提高生产效率。

从市场规模来看,伴随全球服务型机器人出货量的增长以及激光雷达在服务型机器人领域渗透率的提升,至2025 年激光雷达在该细分市场预计达到7 亿美元市场规模,2019 年至2025 年的复合增长率为57.9%。

目前,在服务机器人激光雷达领域,虽然市场参与者也较多,不过和车载市场不一样的是,服务型机器人属于消费市场,市场发展较早,市场向头部厂商聚集较为明显。

以扫地机器人为例,根据Euromonitor的数据显示,早在2012年扫地机器人龙头iRobot在全球市场的占有率就已经超过80%。尽管近十年里扫地机器人赛道竞争日益激烈,包括美国品牌SharkNinja和以科沃斯、石头科技、小米为代表的中国厂商等不断抢食市场份额,不过到2021年iRobot在全球的市场份额依然还在30%以上;中国市场方面,根据奥维云网的最新报告显示,今年上半年,国内扫地机器人线上销售额的前五位均由本土品牌占据,分别是科沃斯、石头、云鲸、小米、追觅,其中科沃斯以39.8%的份额位居首位,头部效应明显。

而在扫地机器人激光雷达领域,EAI科技是国内领先的厂商,率先将消费级激光雷达的价格下降至百元级,为智能传感器国产化发展及为扫地机器人进一步走进千家万户,提供了有力支撑。据其官网透露,2021年其扫地机器人激光雷达出货量已突破200万台,覆盖了云鲸、美的、三星、松下、KUKA等70%的头部扫地机器人厂商,并且产销量不断刷新着我国消费级激光雷达的记录。未来,随着居民消费能力增强和消费观念转变,扫地机器人市场渗透率将进一步提升,份额将进一步向有技术和研发能力的头部厂商聚集。

03、技术演进与成本降低将推动行业快速发展, 汽车是激光雷达最主要的增量市场

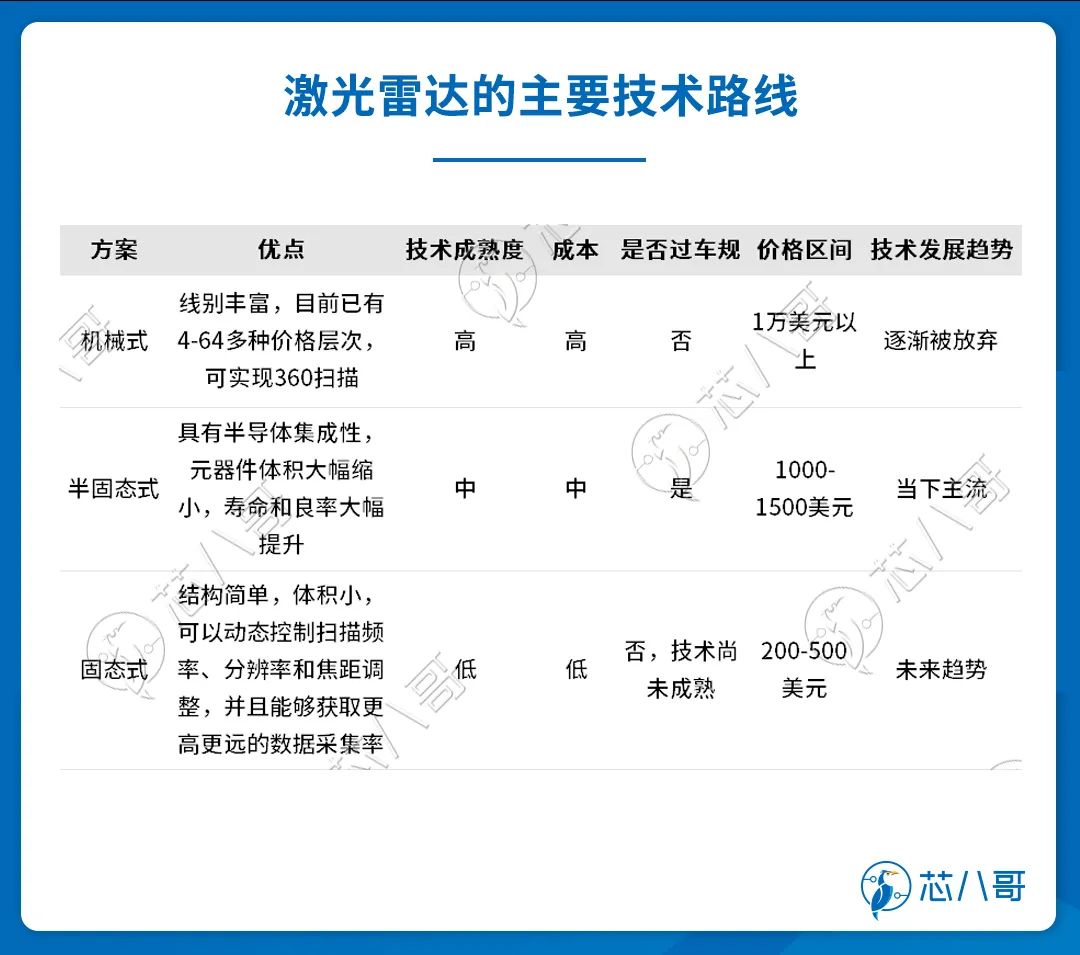

(一) 技术架构将进一步沿着机械式-半固态-固态的路径发展

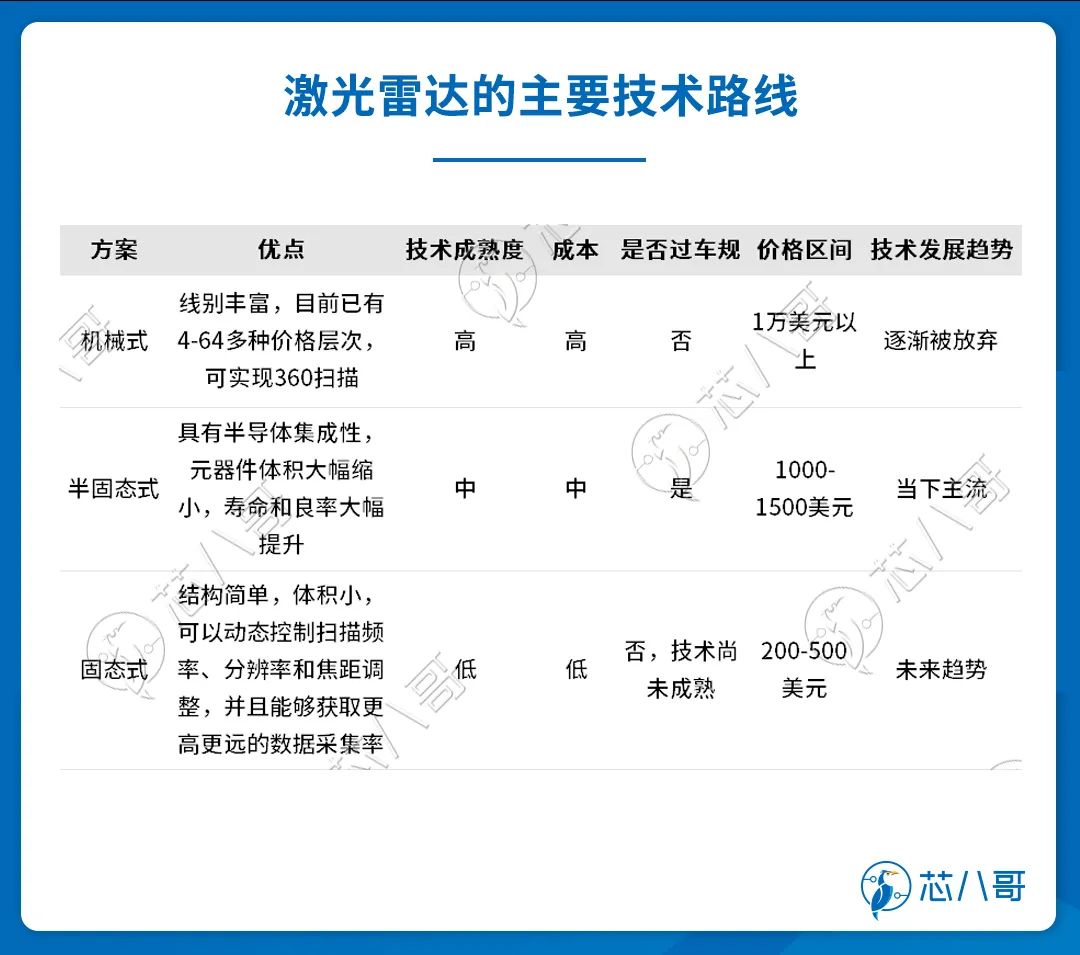

当下,激光雷达的技术路线流派众多,按扫描方式可以分为机械式、半固态式、固态式三类激光雷达。机械式的优点为线别丰富,目前已有4-64多种价格层次,可实现360扫描,技术成熟度最高;半固态式具有半导体集成性,因此元器件体积较机械式有所缩小,并且寿命和良率也大幅提升;而固态式结构简单、体积最小,可以动态控制扫描频率、分辨率和焦距调整,获取更多更远的数据采集率,但目前技术尚未成熟。

资料来源:芯八哥根据公开资料整理

由于半固态方案可以暂时满足汽车对对小型化、易集成的需求,目前已经成为各激光雷达厂商主推的方案。

但从发展趋势来看,半固态方案仍只是时下的权宜之计。从业内普遍的预期来看,激光雷达的技术架构将进一步沿着机械式-半固态-固态的路径发展。未来3-5年,自动驾驶和辅助驾驶功能真正进入爆发式增长期,纯固态芯片级的方案更有可能成为激光雷达的主流,有望在未来得到商业化大规模采用。

(二)随着技术进步和大规模量产,激光雷达成本将呈指数级下降

从单价趋势看,目前业内逐渐形成共识,即当激光雷达规模达到 10 万的量级,价格将远低于 1000 美元。据法雷奥公布的 2021 年度财报显示,激光雷达目前已出货 16 万只,其价格也已经远低于 1000 美元。

未来,随着激光雷达技术不断迭代进步和未来商用大规模量产,预计激光雷达成本将进一步降低,价格由上万美元(机械式)下降到1000-1500美元(半固态)再进一步下降到200-500美元(纯固态)。

资料来源:芯八哥根据公开资料整理

以国内厂商为例,RoboSense(速腾聚创)目前第二代车规级智能固态激光雷达M1价格在500美元~1000美元之间,虽然价格依然不低,但相比两年前已经有了明显的下降;华为在推出激光雷达后,就宣称要将成本从1万美元下降到200美元,这对激光雷达的规模化发展,将会带来极大的推进作用。

(三)汽车为主要增量市场,是激光雷达未来的星辰大海

激光雷达作为智能驾驶核心传感器,本质是提供安全冗余,具备需求刚性。激光雷达可弥补摄像头、毫米波雷达在反应速度、使用场景、细节处理等方面缺陷,多传感器融合是未来趋势。

从乘用车市场激光雷达的需求看,预计全球的需求量将由2021年的19万颗提升至2025年的2704万颗;国内的需求量预计由2021年的10万颗提升至2025年的1399万颗。根据测算,2025年全球及中国车载市场激光雷达市场规模分别为127亿美元、66亿美元左右,两大市场2021-2025年CAGR均接近150%

从车企的应用情况来看,激光雷达经过2021年的设计导入之后,已经在2022年首次迎来批量上车。包括蔚来、小鹏、理想、哪吒、北汽、广汽、上汽、吉利、丰田、宝马、奔驰、奥迪、大众等汽车厂商至少都推出了1款搭载激光雷达的车型,有的甚至推出了2-3款以上的车型。比如小鹏、蔚来、上汽、长城、丰田等车企都已经在多款车型上搭载了激光雷达。

数据来源:芯八哥根据公开资料整理

04、深度绑定终端客户,实现低成本大规模量产的企业才有可能脱颖而出

前两年,激光雷达还没有大批量走向市场时,很多投资人是从技术、产品成熟度的角度来看激光雷达企业。不过,从今年开始,激光雷达产品开始规模量产上车,在这一阶段更关心公司的商业化能力,谁能够满足下游客户的成本和质量需求并实现大规模量产,谁就有望占据非常有利的市场位置。

业内人士指出:“激光雷达从概念发展到目前的大规模批量上车阶段,说明激光雷达第一阶段的格局基本已经确定了。第一梯队厂商比如说法雷奥、禾赛科技、速腾聚创等已经从中脱颖而出,并且不断扩充产能抢占其他厂商的份额。其他新成立的以及量产速度、产品成熟慢的公司在现阶段机会并不多,只能等2024年-2025年的固态激光雷达技术成熟以及行业真正大爆发批量应用的时候才有下一波机会。”

至于谁能赢在未来3-5年?从现在格局来看,还不太好确定。不过可以肯定的是,与车企深度绑定,能够实现低成本大规模量产出货并且有稳定收入、利润、现金流的企业,从中脱颖而出的机会更大。

其中Tier1厂商方面,目前激光雷达龙头法雷奥与日产、福特、通用、奔驰、丰田、宝马、奥迪等众多整车制造商形成了稳定的合作关系。除了法雷奥之外,大陆与福特、通用等美系车厂保持了良好的合作关系,博世与奥迪、奔驰、宝马、大众等德系车厂进行了深度绑定,电装与丰田、本田等日系车厂进行了深度合作。

新兴势力方面,图达通目前已经与蔚来绑定,禾赛科技已与理想进行深度合作,览沃科技与小鹏、一汽解放等车企进行合作。值得一提的是,作为我国激光雷达龙头企业,速腾聚创下游客户已经包括小鹏、广汽埃安、威马、上汽等多家车企。

资料来源:芯八哥整理

基于目前造车新势力新车销量的不断增长,国内激光雷达厂商在深度绑定造车新势力后,产品有望迎来大规模量产应用,这将重构激光雷达行业的竞争格局,给国内激光雷达新兴厂商带来弯道超车的机会。以速腾聚创为例,目前公司已经获得来自比亚迪、一汽红旗、广汽埃安、极氪、威马汽车、路特斯等超过50款车型项目的定点订单。在下游旺盛需求的带动下,今年上半年公司订单量相较于去年同期增长已超过10倍。

写在最后

从当前来看,激光雷达第一阶段的“蛋糕”已经被瓜分完毕,未来在马太效应的作用下,将进一步呈现出强者恒强,市场份额不断向头部厂商集中的局面。中国厂商背靠全球最大的新能源汽车终端市场,未来伴随着以蔚来、理想、小鹏、哪吒、广汽埃安等为代表的造车新势力崛起,预计其市场份额还能得到更大程度上的提升。

不过,最终谁能从中脱颖而出?仍需要时间给我们答案。